不動産投資で認められる経費って?

コロナ禍の影響により、例年より期限が一か月延長された確定申告も、先日4月15日に終わりを迎えました。

不動産所得が20万円を超える場合、必ず確定申告をしなければなりません。必要な申告を怠った場合はペナルティを課せられることもあるので、しっかりとした知識をつけることが必要です。

同じ物件、同じ条件、同じ入居率でも、不動産投資で手にする収支は同じとは限りません。なぜなら、収支を得るために経費が発生している可能性が高いからです。

また、その経費を確定申告で計上することで課税額も変わります。税金の金額が無知で高くなるのはもったいないので、不動産投資で認められる経費と認められない経費についてご説明します。

そもそも経費とは?

経費とは、「事業にかかる費用」のことです。

例えば、会社で仕事をする上で文房具やパソコン、社用車など様々なツールが必要となります。これらを購入する、あるいはメンテナンスする費用は経費扱いになります。

不動産投資では、物件の調査、購入あるいは維持の為に様々な費用が発生します。ですので、利益を上げるために使った費用は経費となります。

不動産所得の経費計上を考える上で、「直接的に不動産事業に必要な支出かどうか」という点がポイントとなります。

ですので、不動産投資にまったく関係のない出費は経費になりません。

不動産投資で認められる経費

では、実際にどのようなものが経費として認められるのか見ていきましょう。

減価償却費

減価償却費とは、建物の使用に伴い老朽化した部分を経費にしたものです。

土地は使用しても老朽化しないので、減価償却費として計上することはできません。

建物は法定耐用年数が定められており、木造は22年、鉄骨造は34年、鉄筋コンクリート造は47年です。不動産を購入した場合は、かかった費用を法定耐用年数で割った金額を毎年経費として計上できます。

ローンの金利

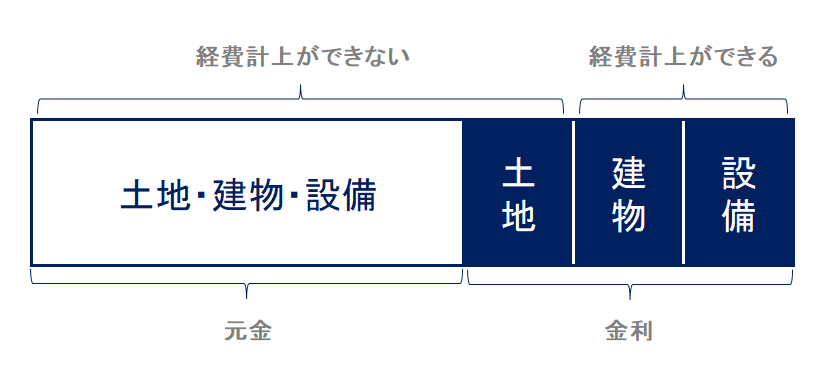

不動産をローンで購入した場合、返済時の金利は経費として認められます。ただし、ローンの元金(不動産の購入費用)は、経費計上ができません。不動産の購入費用は減価償却するからです。

なお、経費計上ができるのは建物取得のための費用に対しての金利のみであり、土地取得に関わる費用に対しての金利は経費として計上できません。

返済金額のうち、元金部分と金利部分、それぞれの金額は、ローン会社の返済表の額を確認します。

保険料

火災保険や地震保険に加入した際の保険料は経費となります。

この他にも、孤独死保険などオーナーさんが負担する保険料は経費計上が可能です。

管理費、管理委託料

共有部分の清掃や設備の保守・点検などの建物管理にかかる費用を、「管理費」といいます。

また、建物管理は専門知識やノウハウが必要な仕事なので、家賃集金や入居者募集、入居者対応などを管理会社に委託する方がほとんどかと思いますが、その際の費用を「管理委託料」と言います。

これらの費用も経費計上することができます。

仲介手数料、広告宣伝費など入居付けのための費用

賃貸仲介会社に支払う仲介手数料、また管理会社、仲介会社への広告宣伝費も経費として認められます。

修繕費

建物のどこかが傷んだり設備が故障したりすれば、原則大家さんの負担で修繕します。

具体的には、部屋のリフォーム費用、設備交換費用などが挙げられます。ただし、建物の性能を向上させるための費用は経費に含まれません。

例えば、階段を修理した場合の費用は経費として認められますが、新たに階段を設置した場合は経費として認められません。

税金

不動産を取得した際の印紙税や登録免許税、不動産取得税、あるいは毎年納める固定資産税や都市計画税も経費として認められます。

所得税、住民税、法人税は計上できません。

司法書士や税理士への報酬

司法書士に登記を依頼したり、確定申告を税理士に依頼した際の報酬も、経費として認められます。

滞納などに伴う弁護士への訴訟以来の際の費用も認められます。

通信費

不動産投資に使用した通信費は、経費として計上できます。

例えば、、、

・携帯電話やパソコンの購入代金

・携帯電話会社に支払う料金

・インターネットのプロバイダーに支払う料金

・不動産投資に使用するソフトやアプリの購入代金

不動産会社や管理会社との連絡手段として、携帯やパソコンはなくてはならないツールです。また新たな不動産購入や勉強のための情報収集にも活用できますので、その分の経費計上は可能です。

旅費・交通費

不動産購入にあたっての現地訪問、交渉や契約のための不動産会社訪問、決済や面談のための金融機関訪問、所有物件の状況確認といった目的のために使う場合の

・公共交通機関の運賃

・高速道路料金

・ガソリン代

・駐車場代

・ホテルの宿泊費

などは計上できる経費として挙げられます。

情報収集・勉強のための費用

・新聞代

・書籍代

・セミナー代

・コンサルティング代

は計上できます。

しかし、不動産投資に関係のあるものでも資格取得費用は認められません。

交際費

不動産会社、管理会社の担当者と打ち合わせのための飲食代は経費として計上できます。

細かなルールはありませんが、あまりに高額な飲食代は認められない可能性があります。

まとめ

このように、不動産投資で認められる経費は多岐にわたりますが、どれも「不動産投資の為に使った」というのが原則です。

経費として認められるもの、認められないものを正しく認識し、税金に関する知識を身に付けたうえで信頼できる不動産のプロにアドバイスを受けることで、不動産投資の節税効果を最大限受けることができるのではないでしょうか。